Firmenwagen versteuern: 1 Prozent Regelung oder Fahrtenbuch?

Sie suchen einen Firmenwagen für sich und Ihre Mitarbeiter – doch wie geht das Versteuern? Welche Abrechnungsarten sind für die einzelnen Ansprüche die besten? Ob Leasing, Firmenwagenmiete, Auto Abo oder Kauf: wie rechnen Sie Privatfahrten ab, was sind Ein-Prozent-Methode und geldwerter Vorteil?

Erfahren Sie alles Wissenswerte rund um das Thema Firmenwagen versteuern. Anschauliche Praxisbeispiele inklusive sowie dem Vergleich, wer mit welcher Abrechnungsmethode besser fährt. Lesen Sie hier alles zum Thema Fahrtenbuch führen und der 1% Regelung bei der Firmenwagen Versteuerung.

Firmenwagen - 10 Fakten vorab!

- Private Firmenwagen-Nutzung ist mit der Firma abzusprechen

- Sie gilt steuerlich als geldwerter Vorteil für den Arbeitnehmer

- Ausschließlich dienstlicher Nutzen muss gemäß Bundesfinanzhof-Urteil (BFH) nachgewiesen werden.

- Fehlt es an Belegen, geht das Finanzamt von privater Mitnutzung aus

- Sie haben die Auswahl zwischen Pauschalabgabe mit 1%-Regelung oder fahrtengenauer Abrechnung dank Fahrtenbuch

- Es gelten gesonderte Regelungen für Elektro- und Hybrid-Dienstwagen: 0,5 und 0,25% Regelung

- Ob genutzt oder nicht: das Finanzamt darf nach der 1-Prozent-Regelung abrechnen, wenn das Fahrzeug für private Zwecke unentgeltlich zur Verfügung steht

- Bei LKW oder anderen zur Güterbeförderung vorgesehenen Fahrzeugen muss das Finanzamt eine eventuelle Privatnutzung nachweisen.

- Wahl der Methode: Ihr Vorabcheck spart Ihnen Steuerabgaben ein

- Nachträgliche sowie mitteljährliche Änderung ist nicht möglich

Inhalt

1. Grundsätzliches zum Dienstwagen

3. Firmenwagen versteuern: 1 Prozent Regelung oder Fahrtenbuch führen

4. Die 1% Regelung für Firmenwagen in der Praxis

5. Dienstwagen versteuern mit alternativen Antrieben

6. Fahrtenbuch führen – die richtige Lösung für Sie?

7. Bitte nicht machen – Die 5 wichtigsten Don’ts des Fahrtenbuchs

8. Firmenwagen versteuern: Praxisbeispiel Fahrtenbuch führen und 1% Regelung

Grundsätzliches zum Dienstwagen

Für manche ein Einstellungsgrund, für andere ein Grund, neidisch zu schauen: der Dienstwagen. Es gibt steuerliche Erleichterungen rund um Firmenwagen und geschäftlich genutzte Fahrzeuge, um Angestellte mobil zu halten. Und dienstlich notwendige Fahrten mit Vorteilen auszustatten.

Hinzu kommt: nie war es einfacher, Ihre hochrangigen Führungskräfte, verdiente Mitarbeiter und Außendienstler mit einem repräsentativen Firmenwagen auszurüsten.

Mobilität für Mitarbeiter wird Jahr um Jahr wichtiger. Schließlich sind Ihre Angestellten mit einem praktischen Dienstwagen mobil, flexibel unterwegs und motiviert. Firmenwagen gehören zu den beliebtesten Zusatzleistungen für Arbeitnehmer. Viele Beschäftigte würden freiwillig auf rund 10% ihres Gehalts verzichten, wenn ihr Arbeitgeber ihnen im Gegenzug einen Dienstwagen stellt.

Dabei profitieren nicht nur Angestellte, sondern auch der Arbeitgeber.

Was die Lohnsteuerabrechnung und die Einkommenssteuererklärung angeht, sieht die Sache anders aus. Hier wird durch den Firmenwagen alles ein wenig umständlicher. Private Fahrten Ihrer Mitarbeiter mit dem angeschafften Dienstwagen müssen ordentlich versteuert werden.

Wir erklären, welche Möglichkeiten zur Versteuerung es gibt. Was hat es mit der 1%-Regelung für Dienstwagen und dem Fahrtenbuch auf sich? Wir geben wichtige Informationen zur Steuererklärung an Sie weiter. Denn: Steuerrecht ist nicht jedermanns Steckenpferd, den Vorteilen für Arbeitgeber und Arbeitnehmer stehen Protokollieren und Versteuern entgegen.

Was passiert, wenn Sie mehrere Arbeitsstätten besuchen? Oder die private Fahrt zum Supermarkt in den Arbeitsweg einbauen?

Sie sind sich unschlüssig, wie Sie den Dienstwagen noch vorteilhafter Nutzen um den geldwerten Vorteil auch auszuschöpfen? Und dennoch im rechtlichen Rahmen bleiben? Finden Sie hier alles Wissenswerte zur Privatnutzung des Dienstwagens und wie Sie ihren Firmenwagen versteuern.

Was genau versteht man unter einem Dienstwagen?

Die Begriffe Dienstwagen und Firmenwagen sind in Deutschland gesetzlich nicht definiert. Wenn Sie als Arbeitgeber einem Mitarbeiter einen Dienstwagen zur Verfügung stellen, sind Sie rechtlich zu nichts verpflichtet. Vielmehr bestimmen Sie alle Rechte, Pflichten und Vereinbarungen im Zusammenhang mit dem Firmenwagen frei.

Wichtig ist die Definition eines Firmenwagens in der Regel erst, wenn es um steuerrechtliche Bestimmungen geht. Hier gilt das vom Arbeitgeber zur Verfügung gestellte Fahrzeug, unabhängig von seiner Bezeichnung, als geldwerter Vorteil. Und muss dementsprechend versteuert werden. Der Fiskus spricht von zusätzlichem Einkommen – Sie und Ihre Mitarbeiter eher von neuer und benötigter Mobilität.

Warum einen Privatwagen extra kaufen, wenn der angeschaffte BMW X3 außerhalb der Geschäftszeiten eh ungenutzt im Firmen-Hof steht? In einigen Branchen ist der Mercedes, Audi oder sogar Maserati noch immer ein Statussymbol. Angestellte ebenso wie Unternehmer und Selbstständige nutzen diesen zusätzlich für Privatfahrten oder der Fahrt zur ersten Tätigkeitsstätte.

Wenn Sie Ihren Mitarbeitern noch keinen Firmenwagen anbieten, wie wäre es mit einem Firmenmietwagen? Eine vorteilhafte Alternative zur Gehaltserhöhung. Alle Details dazu und wann sich der Dienstwagen lohnt, erfahren Sie in unserem Ratgeber Firmenwagen oder Gehaltserhöhung.

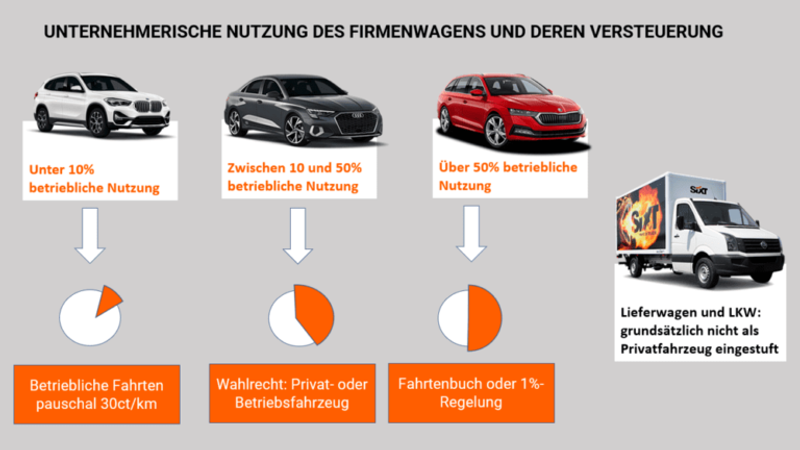

Dienstwagen versteuern - Die Nutzung ist entscheidend

Im Rahmen einer Arbeitgeber-Arbeitnehmer-Beziehung ist das Einordnen als Firmenfahrzeug denkbar einfach. Das Kfz gehört dem Unternehmen und wird einem Angestellten vertraglich geregelt zum Nutzen überlassen. Komplizierter ist die Kategorisierung hingegen bei Einzelunternehmern und Selbstständigen. Hier entscheidet vor allem der anteilige Nutzen darüber, ob es sich formell um ein Dienstfahrzeug oder ein privates Auto handelt.

Um ein Kfz mit dem Betriebsvermögen anschaffen und unterhalten zu dürfen, muss es mindestens zu 10% betrieblich genutzt sein. Ab einer geschäftlichen Nutzung von 50% muss es zwingend zum Firmenvermögen gezählt und die private Nutzung dementsprechend als geldwerter Vorteil versteuert werden. Das Finanzamt sieht einen Firmenwagen als geldwerten Vorteil – von daher ist die Angabe als „Dienstwagen“ kein Selbstläufer, sondern muss belegt sein.

Sie senken mit der Nutzung eines Geschäftsautos Ihre privaten Kosten, die Sie bei einem privaten PKW hätten. Es gibt zwei verschiedene anerkannte Methoden, um die Privatnutzung nachzuweisen: Fahrtenbuch führen und die 1%-Regelung für Firmenwagen.

Zusammengefasst:

- Fahrzeug ist bei Anschaffung durch Kapitalgesellschaft ein Firmenfahrzeug

- Auch bei Selbstständigen und Einzelunternehmern bei betrieblichem Nutzen über 50%

- Bei 10-50% Nutzen Wahl zwischen Privat und Betrieb möglich

- Nutzen unter 10% Privatfahreug mit Abrechnung bei betrieblicher Nutzung pauschal 0,30 Euro pro Km

- Geschäftswagen ist eine Alternative zu anderen Boni, die immer mehr Angestellte schätzen

- Private Kosten werden gesenkt, daher geldwerter Vorteil

- Nachweis für Finanzamt vonnöten/ratsam

- Nutzfahrzeuge grundsätzlich betrieblich

Firmenwagen versteuern

Durch die Bereitstellung eines Firmenwagens durch den Arbeitgeber entstehen Arbeitnehmern in zweierlei Hinsichten besondere Vorteile:

- Nutzung des Pkw für Fahrten zwischen Wohnung und Arbeitsort

- Nutzung des Pkw für private Fahrten

Hierbei geht das Finanzamt vom sogenannten Anscheinsbeweis aus – und unterstellt jedem Dienstwagenbesitzer prinzipiell privaten Nutzen. Und setzt die 1 Prozent Regel an.

Das bedeutet, dass für den Fiskus allein die Existenz eines Dienstwagens ausreicht, um zu unterstellen, dass dieser auch privat genutzt wird. Dementsprechend wird er als geldwerter Vorteil berechnet und Sie müssen den Firmenwagen versteuern. Der Anscheinsbeweis kann jedoch auf verschiedene Arten widerlegt werden:

- Die private Nutzung des Dienstwagens ist vertraglich ausdrücklich untersagt, wobei das Verbot auch kontrolliert und durchgesetzt wird

- Der Arbeitnehmer besitzt privat ein vergleichbares Fahrzeug, das er oder sie nutzen kann

- Der Firmenwagen eignet sich nicht zur privaten Nutzung beispielsweise, weil es ein Werkstattwagen oder besonderes Modell ist

- Führen eines Fahrtenbuchs im Gegensatz zur 1%-Regelung zeigt die Nutzung des Firmenwagens nur zu dienstlichen Zwecken

Die Versteuerung des Firmenwagens als geldwerter Vorteil geht nicht nur Ihren Arbeitnehmer, sondern auch Sie als Arbeitgeber etwas an. Die Nutzung des Firmenwagens muss, solange kein Privatnutzungsverbot ausgesprochen wurde, bei der Lohnabrechnung berücksichtigt werden: Der jährliche geldwerte Vorteil durch einen Dienstwagen ist nämlich nach wie vor lohnsteuerpflichtig.

Firmenwagen versteuern: 1 Prozent Regelung oder Fahrtenbuch führen

Denken Sie daran: ein Wechsel zwischen der 1 Prozent Regelung für den Firmenwagen und einem geführten Fahrtenbuch zum Versteuern ist nur zum Jahreswechsel möglich. Dafür jedes Jahr. Außerhalb des Kalenderwechsels tauschen Sie, wenn Sie das Fahrzeug durch ein neues ersetzen.

Ob Sie lieber die 1% Regel für den Firmenwagen nutzen oder ein Fahrtenbuch führen, entscheiden Sie. Beachten Sie am besten die folgenden Punkte:

- Die jährliche Fahrleistung in Kilometern

- Wie oft Sie den Geschäftswagen privat nutzen

- Wie weit Ihr Arbeitsort entfernt ist

- Der Fahrzeugwert, der modellabhängig ist

Wir sprechen bei Ihnen nicht nur von einem Firmenwagen, sondern von einer ganzen Flotte? Und Sie sind skeptisch ob Ihre Mitarbeiter das Fahrtenbuch ordnungsgemäß führen?

Die Lösung: nutzen Sie beide Methoden. Sie versteuern als Arbeitgeber den Betrag ganz einfach mit der pauschalen 1 Prozent Regelung und minimieren so Ihr Haftungsrisiko.

Weist das Fahrtenbuch Mängel auf, haftet der Arbeitnehmer. Der Arbeitnehmer reicht mit der Einkommenssteuerveranlagung sein Abrechnen des Fahrtenbuchs ein. Und das Finanzamt errechnet neu und korrigiert die Steuerberechnung.

Zuviel gezahlte Steuerbeträge werden erstattet. Günstig in diesem Fall: wenn der Fiskus das Fahrtenbuch nicht anerkennt oder Mängel feststellt, berechnen sie automatisch nach der Pauschalmethode.

Als Arbeitgeber zahlen Sie somit für alle Dienstwagen einen festen und planbaren Preis jeden Monat.

Pluspunkt für den Arbeitnehmer: er sichert sich steuerlich ab und hat Versteuerungsarten zur Auswahl. Denn wenn er feststellt, dass seine privaten Kilometer höher als geplant waren kann er handeln. Er darf sein Fahrtenbuch außer Acht lassen und nach der 1 Prozent Regelung abrechnen, wenn dies die günstigere Abrechnung ist. Ohne Fahrtenbuch gibt es am Ende des Jahres keine Wahl, dann muss der Firmenwagen nach der 1%-Regelung versteuert werden.

Was lohnt sich wann? 1%-Regelung und Fahrtebuch im Vergleich

Wann sollten Sie die 1% Regelung anwenden? Wann lohn es siche in Fahrtenbuch zu führen? In unserer Tabelle erhalten Sie die Übersicht, was sich wann für Sie lohnt:

| 1%-REGELUNG | FAHRTENBUCH | |

|---|---|---|

Organisation | All-inclusive-Pauschal-Variante, kein Aufwand | X |

Optimale Steuerlast | X | Sinnvoll bei hohem Dienstweg-Anteil der Fahrten |

Bei größerem Fuhrpark | Nutzen Sie doch einfach beide Methoden: wenden Sie die pauschale 1%-Regelung an und der Mitarbeiter führt das Fahrtenbuch und veranschlagt dieses im Jahresausgleich | Nutzen Sie doch einfach beide Methoden: wenden Sie die pauschale 1%-Regelung an und der Mitarbeiter führt das Fahrtenbuch und veranschlagt dieses im Jahresausgleich |

Bei kurzem Arbeitsweg | X | Dieser Privatanteil fällt im Fahrtenbuch weniger ins Gewicht |

Freie Wahl? | Bei Selbstständigen: Firmenwagen muss zu mehr als 50% dienstlich genutzt werden | Bei Privatanteil mehr als 50% verpflichtend |

Wie angewandt? | Private Fahrten werden pauschal mit 1 Prozent des Bruttolistenpreises versteuert | Betriebliche und private Fahrten werden kilometergenau dokumentiert – dies ergibt den Privatanteil |

Zeitaufwand | X | hoch |

Die 1% Regelung für Firmenwagen in der Praxis

Um die fälligen Abgaben zu ermitteln, kann mit der 1 Prozent Regelung eine Pauschale festgesetzt werden.

Der so bestimmte Betrag wird zum Bruttolohn Ihres Angestellten addiert und von der Lohn- und Einkommenssteuer erfasst. Den Nutzungswert des Firmenwagens versteuern Sie als Arbeitnehmer wie den Arbeitslohn.

Vorteil: eine Überprüfung durch das Finanzamt der Fahrten muss nicht erfolgen. Und: der Arbeitgeber kann den Mehrwert pauschal versteuern. Und durch einen entsprechenden Eintrag auf der Lohnsteuerkarte entfällt eine monatliche Neuberechnung.

Bitte beachten Sie, dass für Elektro Dienstwagen und Hybrid-Fahrzeuge die 1 Prozent Regelung temporär reduziert ist. Hier greift die 0,5 bzw. 0,25% Regelung.

Die Grundlage der 1%-Regelung: Der Bruttolistenpreis des Firmenwagens

Wenn Sie Ihren Firmenwagen versteuern und nach der 1 %-Regelung abrechen, wird die tatsächliche private Nutzung nicht berücksichtigt.

Zu versteuernde Beträge werden pauschal festgesetzt. Der pauschal errechnete geldwerte Vorteil orientiert sich ausschließlich am Wert des Autos. Dieser wird durch den Brutto-Listenpreis des Herstellers inklusive etwaiger Sonderausstattung und Umsatzsteuer zum Zeitpunkt der Erstzulassung bestimmt.

Der tatsächliche Kaufpreis des Fahrzeugs ist hingegen unerheblich. Ein Grund, warum Gebrauchtwagen als Firmenauto für Arbeitnehmer mehr als unattraktiv sind.

Versteuerung von Fahrten zwischen Wohnung und Arbeitsort mit der 1%-Methode

Zur Berechnung des geldwerten Vorteils aus Fahrten zwischen Wohnung und Arbeitsort gibt es zwei Möglichkeiten:

Erhöhung um 0,03% des Bruttolistenpreises pro Kilometer Entfernung (einfache Strecke)

0,002% des Bruttolistenpreises pro tatsächlich durchgeführter Fahrt und Entfernungskilometer. Dieses greift zum Beispiel immer bei doppelter Haushaltsführung.

Wer den Dienstwagen für den Weg zur Arbeit nutzt, ist mit der pauschalen Besteuerung von 0,03% des Brutto-Listenpreises günstiger dran. Bei wenigen Fahrten mit dem Firmenwagen zur Arbeit empfiehlt sich die genauere Abrechnung. Hier erfolgt eine Einzelauflistung der Fahrten, die mit 0,02% des Listenpreises je Entfernungskilometer angerechnet werden.

Versteuerung der rpivaten Firmenwagennutzung mit der 1%-Regelung

Der geldwerte Vorteil durch die Möglichkeit der privaten Nutzung des Firmenwagens wird pauschal mit 1% des Bruttolistenpreises pro Monat versteuert. Das heißt, je hochwertiger und damit teurer ein Dienstauto ist, desto höher fällt auch der zu versteuernde Anteil aus.

Wichtig: Zwischen Besteuern des Firmenwagens von 1% zu Fahrtenbuch wechseln ist prinzipiell möglich. Sie und Ihre Angestellten können also immer den größtmöglichen Vorteil aus Ihrem Firmenwagen herausholen.

Selbst wenn sich das Nutzungsverhalten drastisch verändert hat.

Der Wechsel ist aber immer nur zum Jahresende oder bei Übernahme eines neuen Dienstwagens möglich. Arbeitnehmer haben zusätzlich die Möglichkeit, in der Einkommenssteuerveranlagung die für sie günstigere Versteuerung zu wählen.

Bitte beachten Sie:

- Ein Wechsel während des Kalenderjahres ist nicht möglich – allerdings kann die Entscheidung in der Einkommenssteuererklärung geändert werden.

- Nutzt der Beschäftigte den Firmenwagen für Fahrten zwischen Wohnung und Arbeitsort, kann dieser Betrag vom Arbeitgeber pauschal versteuert werden. Ähnlich wie ein Fahrtkostenzuschuss. In diesem Fall kann der Arbeitnehmer in seiner Einkommenssteuererklärung aber keine Entfernungspauschale im Rahmen der Werbungskosten mehr geltend machen.

- Begrenzt der Chef oder die Firma den Einsatz des Dienstwagens auf die Fahrten zur Arbeit(sstätte) wird nach 1 Prozent Regelung versteuert.

Nutzwert mit der 1%-Regelung und pendeln

Die Fahrt von der Wohnung zur ersten Tätigkeitstätte, in der Regel dem Arbeitsort, erhöht die 1%-Pauschale um 0,03% des Bruttolistenpreises pro Entfernungskilometer. Wichtig: Hier wendet der Arbeitgeber bei dem Berechnen des steuerlichen Nutzungswertes den kürzesten Weg an. Ihnen steht es dennoch frei, eine längere und verkehrsgünstigere Strecke zu wählen.1

Die gute Nachricht: wegen der erhöhten Abgabe beim Nutzungswert dürfen Sie, wie alle anderen Arbeitnehmer, die Fahrt als Werbungskosten geltend machen. Sprich: Sie geben 30 Cent/Kilometer bei der Steuer als Entfernungspauschale an.1

Alternativ kann der Arbeitgeber eine pauschale Versteuerung ansetzen. Diese gilt für Fahrten zwischen zuhause und Arbeitsstätte und beträgt für 15 Fahrten pro Monat 15%.

Dieses ist oft günstiger als die individuelle Versteuerung, wird allerdings mit der Entfernungspauschale gegengerechnet. Die Höhe des Pauschalbesteuerns ist gedeckelt, hier gelten die abziehbaren Werbungskosten als Limit. Seit 2021 beträgt diese 30 Cent bis zu 20 Kilometer und 35 Cent ab dem 21. Kilometer.2

Vorsicht:

Im Rahmen der Home Office Regelungen erlauben viele Unternehmen Ihren Angestellten Mobile Work. Sollten Sie an weniger als 15 Tage in die Firma fahren, ist dieses irrelevant, da die Pauschalregelung dennoch 15 Tage anrechnet. Da Sie die Entfernungspauschale nicht anrechnen dürfen, erscheint hier eine Lücke.

Unser Tipp:

Bei Außendienstmitarbeitern entfällt die Nutzung, sobald diese vom Wohnort direkt ohne Umweg über die Firma zu den Kundenterminen fahren. Diese Fahrt gilt nicht als Arbeitsweg, sondern als Fahrt im Rahmen einer Auswärtstätigkeit. Das Fahrtenbuch ist wegen der detaillierten Dokumentation hier die empfehlenswerte Alternative.

Dienstwagen versteuern mit alternativen Antrieben

Die Regierung der Bundesrepublik sieht Elektromobilität als wichtige Zukunftstechnologie und fördert sie dementsprechend mit zahlreichen Maßnahmen. Um die Nutzung von Elektroautos und sogenannten Plug-In-Hybriden als Firmenwagen attraktiver zu gestalten, fallen geringere Abgaben an. Die 1% Regelung wird reduziert, stattdessen wird die 0,5% oder 0,25% Regelung für die Versteuerung von Elektro- und Hybrid-Dienstwägen angewandt. Wie genau Sie den Elektro-Dienstwagen richtig versteuern, erfahren Sie in unserem Ratgeber Elektro-Dienstwagen richtig versteuern.

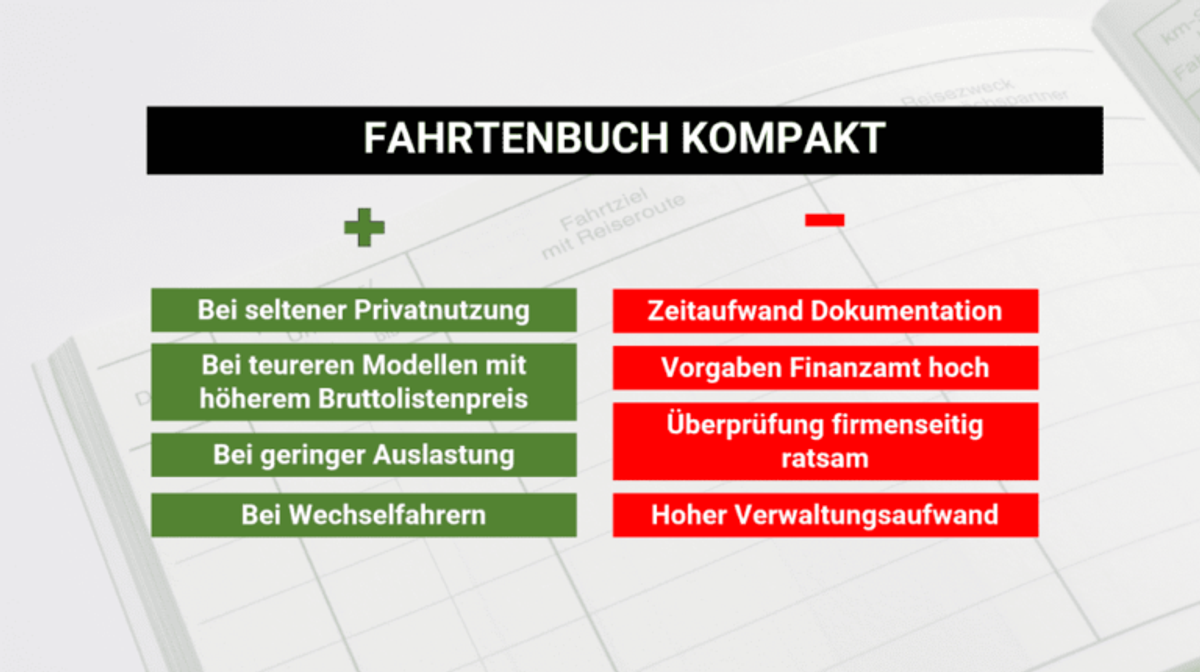

Fahrtenbuch führen – die richtige Lösung für Sie?

Während das pauschale Versteuern nicht Ihrem tatsächlichen Fahrverhalten entspricht, rechnen Sie mit dem Fahrtenbuch fahrtengenau ab. Sinnvoll ist dies, wenn Sie wenig privaten Anteil an Ihren Fahrten haben, da sparen Sie sich Geld.

Unser Tipp:

Wenn Sie sich nicht sicher sind, welche Methode sich für Sie rechnet, testen Sie das erste Jahr mit dem Fahrtenbuch an.

Da das Fahrtenbuch die exakten Fahrdaten abbildet, lässt sich anhand dieses Dokuments die Privatnutzung klar von der dienstlichen Nutzung abtrennen.

Dieses ist wichtig, da der geldwerte Vorteil aus der Privatnutzung für Selbstständige den steuerpflichtigen Gewinn erhöht und für Arbeitnehmer das Bruttogehalt.

Weiterhin gilt die 1 Prozent Regelung für Selbstständige nur bedingt, schreibt das Trialog Magazin der DATEV3. Eine nicht überwiegend betriebliche Nutzung erfordert zwingend das Führen eines Fahrtenbuchs. Das Finanzamt ermittelt so, ob das Fahrzeug gegebenenfalls sogar als Privatvermögen eingestuft werden muss.

Ob Fahrtenbuch führen für Sie die bessere Methode ist, sollten Sie anhand Ihres Gehaltes oder Gewinnes ermitteln. Grundsätzlich empfiehlt sich das Führen eines Fahrtenbuches, wenn:

- der Dienstwagen selten privat genutzt wird. Bei der Pauschalversteuerung mit der 1 Prozent Regelung fahren Sie in der Regel schlechter

- Sie ein teureres Dienstwagenmodell fahren und der Bruttolistenpreis mit der 1 Prozent Methode dadurch höher ausfällt

- das Fahrzeug eine geringe Auslastung für das Kalenderjahr ausweist, so dass mit der Pauschalen auch ungenutzte Zeiten belastet werden

- bei mehreren Fahrzeugen in der Firmenflotte empfiehlt sich ein Fahrtenbuch. Vor allem für rein dienstlich genutzte Fahrzeuge, da das Finanzamt ansonsten eine Privatnutzung unterstellt und berechnet

In der Regel prüft Ihr Steuerberater Ihre Möglichkeiten und ermittelt die für Sie günstigste Methode.

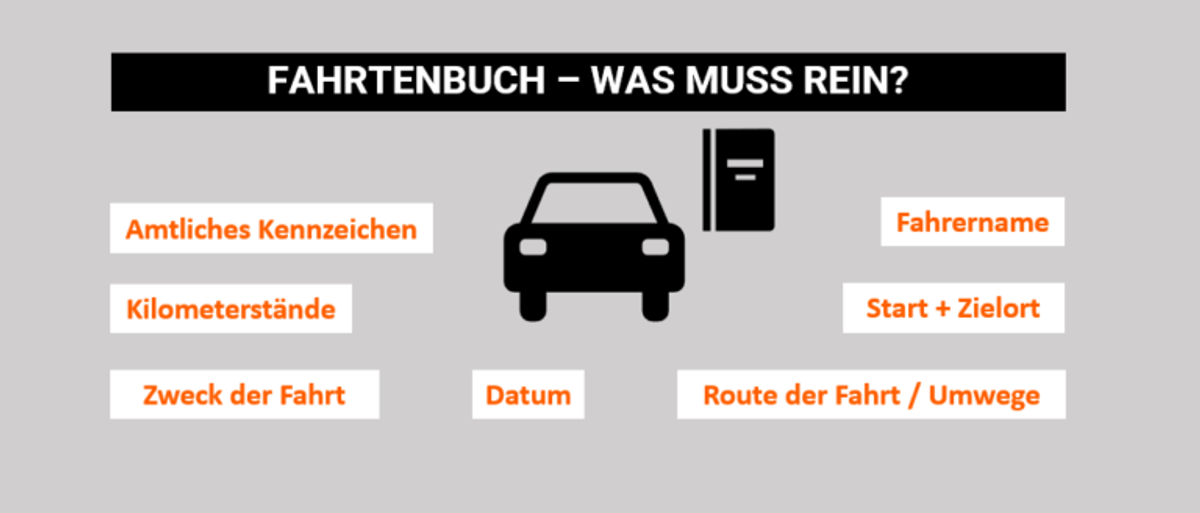

Fahrtenbuch führen - Was ist zu beachten?

Sichern Sie sich ab, indem Sie Ihr Fahrtenbuch korrekt führen. Ansonsten stuft Sie das Finanzamt auf die 1% Regel zurück – und Ihr Aufwand war umsonst. Für das manuelle Nachhalten der Fahrten gibt es bereits Vordrucke und entsprechende Hefte mit allen wichtigen Spalten. Auch an kostenlosen Vorlagen zum Download mangelt es nicht.

Doch diese sind mit Vorsicht zu handhaben. Erst die Daten handschriftlich zu vermerken, um sie später digital in Excel einzutragen, schafft doppelte Arbeit. Und statt diese Vorlagen auszudrucken und im Fahrzeug direkt zu pflegen, sind gebundenen Fahrtenbücher aus dem Fachhandel bessere Alternativen. Hier besteht auch nicht die Gefahr des Verlustes einzelner Seiten.

Bedenken Sie, dass das Finanzamt Ihr Fahrtenbuch auf Herz und Nieren prüfen kann, hier ist eine tadellose Pflege unabdingbar. Bei Verlust gilt unwiderruflich die 1 Prozent Regelung für Dienstwagen.

Fahrtenbuch führen - Was muss rein?

Geben Sie diese Punkte unbedingt immer mit an:

Amtliches Kennzeichen | Um das Fahrzeug klar zu identifizieren und die Fahrten zuzuweisen |

Fahrername | Notwendig, wenn mehrere Fahrer Zugriff auf das Fahrzeug haben (Poolfahrzeug) |

Datum | Das Datum der Fahrt, wichtig für Belege bei der Abrechnung und Nachweis der Dienstfahrt |

Zweck der Fahrt | Einordnung in die drei Kategorien: Privatfahrt, Arbeitsweg, Dienstfahrt (hier Angabe: Messe, Kundentermin, Vertrieb) |

Start- und Zielort | Route der Fahrt – gab es Umwege? Wenn ja, bitte den Grund angeben, damit der dienstliche Zweck belegt ist |

Kilometerstand am Fahrtziel | Und sofern nicht vorhanden bei Fahrtstart, um die Fahrt zu dokumentieren. Wichtig auch bei Arbeitsweg für die Pendlerpauschale |

Fahrtenbuch führen - Elektronisch oder Manuell?

Mobility 2.0 – mit Fahrtenbüchlein im Handschuhfach? Viele nutzen elektronische Fahrtenbücher für die Aufzeichnung, die Vorteile liegen auf der Hand:

- kein Papierkram: das schont die Nerven und die Umwelt

- kein Zeitverlust: viele Apps zeichnen automatisch die Fahrten auf, Sie müssen diese dann nur noch zuordnen

- keine Lücken: durch das Aufzeichnen gehen keine Strecken verloren

- keine Flüchtigkeitsfehler: diese stiften Verwirren beim Überprüfen durch den Fiskus

Doch es gibt auch einen Haken: nicht jede App hält, was sie verspricht. Das Finanzamt gibt leider keine Zertifizierungen heraus, sodass lediglich geschriebene Anforderungen der Steuerbehörde existieren.

Wichtigster Punkt ist hierbei, dass nachträgliches Bearbeiten seitens der App ausgeschlossen sein muss, damit nicht manipuliert wird. Um sicher zu stellen, dass der Fiskus das digitale Fahrtenbuch akzeptiert, können Sie eine Einzelfallprüfung veranlassen.

Entweder durch eine Lohnsteuer-Außenprüfung oder Sie nutzen die Software einen Monat und reichen dieses dem Finanzamt zum Prüfen ein.

Alternativ testen Sie ein Jahr die App aus – und führen das Fahrtenbuch parallel manuell. Sollte die App-Version vom Fiskus nicht akzeptiert werden, so haben Sie das manuell geführte als Beleg in der Hinterhand. Bei Akzeptanz des digitalen Fahrtenbuchs brauchen Sie im Folgejahr das manuell geführte dann nicht mehr.

Bitte nicht machen – Die 5 wichtigsten Don’ts des Fahrtenbuchs

1. Fahrtenbuch als Online Excel-Tabelle: leicht überschreibbar, dies wird nicht anerkannt.

2. Keine Zettelsammlung: ein Fahrtenbuch muss in sich geschlossen sein, also ein gebundenes Buch. Und ehrlich gesagt will niemand Ordnung in das Papierchaos eines anderen bringen.

3. Abkürzungen verwenden – aber die Legende vergessen. Klar, die Abkürzung macht für Sie Sinn. Der Prüfer vom Finanzamt denkt vielleicht nicht so scharfsinnig. Und lehnt Ihr Fahrtenbuch ab.

4. Lücken lassen. Da gibt es keine Diskussion seitens des Fiskus, abgelehnt ist das Urteil.

5. Richtigkeit: Fahrten an Tagen, wo der Firmenwagen laut Nachweis in der Werkstatt war, sind schwer zu erklären.

Firmenwagen versteuern: Praxisbeispiel Fahrtenbuch führen und 1% Regelung

Anhand des beliebten Firmenwagenmodells VW Tiguan zeigen wir die Versteuerung auf, den Bruttolistenpreis haben wir der Einfachheit halber gerundet. Grundlage ist der ADAC Autokatalog.

| 1% REGELUNG | FAHRTENBUCH | |

|---|---|---|

Bruttolistenpreis gemäß ADAC | ca. 30.000 EUR | ca. 30.000 EUR |

Kilometerpauschale | entfällt | 0,3 EUR/Kilometer |

Private Nutzung | Bruttolistenpreis 1% pro Monat*12 3.600 EUR | 8000 km*Kosten/km 2.400 EUR |

Fahrten zur Arbeitsstätte | 0,03 % Bruttolistenpreis 10 km12 1.080 EUR | 230 Tage 20 kmKosten/km 1.380 EUR |

Bruttogehalt Arbeitnehmer | 36.000 EUR | 36.000 EUR |

Zu versteuern | 40.680 EUR | 38.400 EUR |

Fazit – Was lohnt sich für wen?

Bedauerlicherweise gibt es hier keine konkrete Antwort, welche Abrechnungsmethode für Sie die bessere ist. Beide Methoden haben Vor- und Nachteile. Und es liegt jeweils am individuellen Nutzungsverhalten, welche Abrechnung sinnvoller ist.

Spielen Sie unsere Beispiele mit Ihren Firmenwagendaten durch, dann erhalten Sie einen besseren Eindruck. Oder investieren etwas mehr Zeit zu Anfang und pflegen beide Methoden, wie oben beschrieben. Egal, wofür Sie sich entscheiden, seien Sie konsequent, damit Ihnen das Finanzamt die Wahl nicht abnimmt und Sie pauschal abrechnet, da Ihre Daten nicht vollständig dokumentiert sind.

Alle Fragen geklärt? Dann holen Sie sich doch direkt ein unverbindliches Angebot für Ihren Firmenmietwagen!

Rund um den Firmenwagen

Entdecken Sie SIXT business! Finden Sie Ihren perfekten Firmenwagen, Mietwagen für die nächste Geschäftsreise oder DIE Flottenlösung für Ihr Unternehmen.

- Fahrtenbuch

- Firmenwagen oder Gehaltserhöhung

- Welcher Firmenwagen zu welchem Gehalt?

- Firmenwagen Minijob

- Firmenwagen Deutschland

- Firmenwagen Privatnutzung

- Firmenwagen Vergleich

- Firmenwagen versteuern

- Firmenwagen Winterreifen

- Elektro Dienstwagen versteuern

- Firmenwagen Homeoffice

- Firmenwagen Zuhause laden

- Alfa Romeo Firmenwagen

- Audi Firmenwagen

- BMW Firmenwagen

- BYD Firmenwagen

- Citroen Firmenwagen

- Fiat Firmenwagen

- Ford Firmenwagen

- Honda Firmenwagen

- Hyundai Firmenwagen

- Jaguar Firmenwagen

- Jeep Firmenwagen

- KIA Firmenwagen

- Lynk Co Firmenwagen

- Mazda Firmenwagen

- Maserati Firmenwagen

- MG Firmenwagen

- Mercedes Firmenwagen

- Mini Firmenwagen

- Nissan Firmenwagen

- Opel Firmenwagen

- Peugeot Firmenwagen

- Polestar Firmenwagen

- Renault Firmenwagen

- Rover Firmenwagen

- Seat Firmenwagen

- Skoda Firmenwagen

- Volvo Firmenwagen

- VW Firmenwagen

- Firmen Transporter & LKW

- Elektroauto als Firmenwagen

- Mittelklasse Firmenwagen

- SUV als Firmenwagen

- Premium Firmenwagen

- Cabrio als Firmenwagen

- Selbstständige Firmenwagen

- Kleinunternehmer Firmenwagen

- Mittelstand Firmenwagen

- Lösungen für Großkunden

- Geschäftsführer Firmenwagen

- Handwerker Firmenwagen

- Außendienst Firmenwagen

- Mitarbeiter Firmenwagen

- Pflegedienst Firmenwagen

- Vertrieb Firmenwagen

- Movies Firmenwagen

- Gastronomie Autos & Transporter

- Freiberufler Firmenwagen

- Verbände Firmenwagen